联系我们

时隔5个月,宁波企业再度敲响深交所钟声6月7日,宁波利安科技股份有限公司(证券简称利安科技)在创业板成功上市。

利安科技发行价为28.3元/股,发行市盈率为22.4倍。上市首日,利安科技以100.18元/股开盘,盘中大涨触发两次临停,最高涨至180元/股。

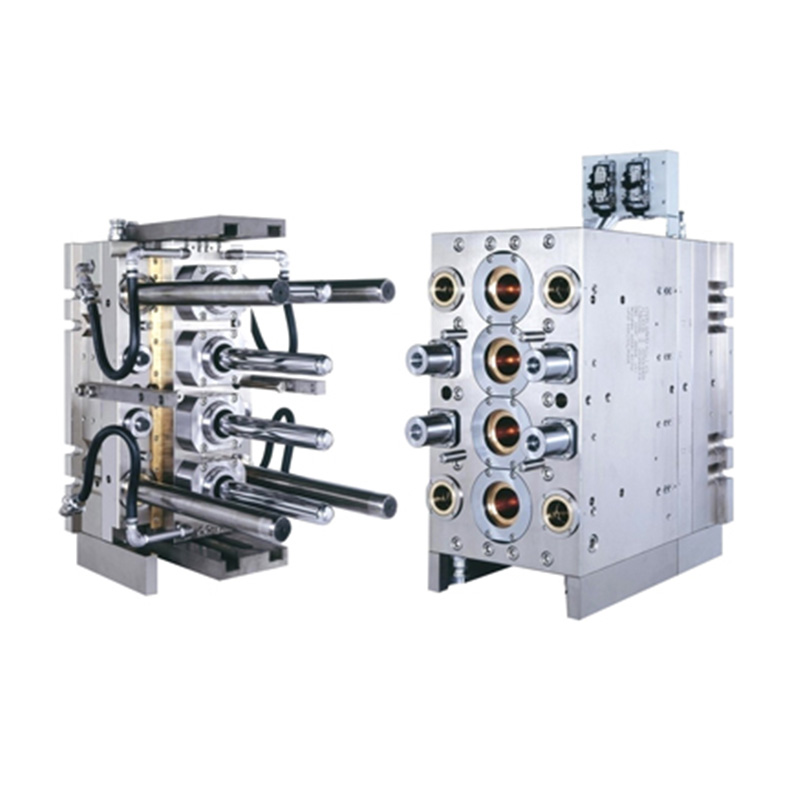

利安科技位于宁波奉化,是一家“模塑一体化”的国家级专精特新“小巨人”企业。该企业成立于2006年,主要是做注塑产品以及精密注塑模具的研发、生产和销售。

招股书介绍,该公司依托以精密注塑模具开发为核心,精密注塑成型技术及高分子材料制备及应用技术为主导的产业体系,开发的高韧性无卤阻燃材料、耐酸碱腐蚀的高分子复合材料等高分子材料,在各自应用场景下有着独特优势。

目前,该公司产品大范围的应用于消费电子、玩具日用品、汽车配件和医疗器械等领域,客户主要为国内外有名的公司及上市公司,如罗技集团、海康集团、SpinMaster、物产中大、普瑞均胜、敏实集团、微策生物、艾康生物等。

发行公告显示,该公司此次成功发行1406万股,每股定价28.30元,占发行后公司总股本的25%,募资净额3.32亿元。

本次募集资金大多数都用在滨海项目、消费电子注塑件扩产项目、补充流动资金。其中,滨海项目包括玩具日用品类产品精密注塑件扩产项目、汽车配件类产品精密注塑件扩产项目、医疗器械类产品精密注塑件扩产项目和研发中心建设项目。

利安科技表示,通过本次募资,公司除可以突破现有产能瓶颈外,还能大大的提升自动化及智能制造水平。募投达产后,新增产能7830吨注塑件、920个模具。

公开资料显示,该公司营收从2021年的4.64亿元增至2023年的4.68亿元。其中,注塑产品是核心业务,占比超90%。

从产品分类看,消费电子类产品长年来是利安科技的主要营收来源,占比在70%以上,基本的产品是鼠标注塑产品、摄像头注塑产品。

2024年一季度,得益于下游客户的需求有所增加,该公司营业收入1.13亿元,较上年同期增长10.87%;归母净利润同比增长1.01%至1795.4万元,扣非后归母净利润同比增长5.24%至1609.52万元。

根据公司预测,2024年上半年,营业收入变动比例为5.55%至16.66%,归母净利润变动幅度为0.61%至11.20%,业绩增速有望进一步提升。

利安科技的前身为宁波利安电子有限公司,由韩国籍李振荣和中国籍宋靓于2006年共同设立,双方持股占比分别是70%、30%。

据第二轮问询回复显示,2011年11月,经利安有限董事会作出决议,根据李士峰、宋靓离婚时双方签订的《离婚协议》就婚姻财产分割,以无实际支付股权转让对价支付形式,宋靓将其持有的利安有限66.67%的股权对应注册资本50万美元转让给李士峰。

目前,利安科技实际控制人为李士峰、邱翌夫妇。本次上市前,利安科技的控制股权的人为浙江铪比智能科技有限公司(以下简称铪比智能),持股73.97%;李士峰、邱翌各持股8.03%。

同时,李士峰持有铪比智能51%的股权,邱翌持有铪比智能49%的股权。此外,邱翌经过控制宁波创匠,进而控制利安科技0.92%的股份。综上,李士峰、邱翌夫妇直接和间接合计控制利安科技90.95%的股份。

目前,李士峰为利安科技董事长,邱翌为该公司董事兼总经理。其中,李士峰曾任原奉化市(2016年撤销县级奉化市,设立宁波市奉化区)经济开发区招商投资中心副主任;邱翌曾为浙江卫视新闻部制片人、宁波广播电视集团主持人。

值得关注的是,虽然李士峰和邱翌此前并没有太多的从商经验,但在吸引外部投资上却颇为在行

2020年8月,利安科技第一次增资暨股份转让,公司股本由3900万元增至4176万元,新增部分由宁波创匠、陈荣平等11位投资人认购,转让价格15.38元/股,对应投前估值为6亿元;

2021年12月,利安科技再次增资,公司股本由4176万元增至4217.76万元,旗山中智以货币资金认缴新增股本41.76万元,转让价格为35.92元/股,对应投前估值为15亿元,折算对应24.94倍市盈率;

另据招股书显示,2023年8月加入利安科技的董秘陈军也是“身经百战”的资本“老兵”

历任宁波鲍斯能源装备股份有限公司(证券简称鲍斯股份)董事、董事会秘书、副总经理、董事长助理职务;

就职于鲍斯股份期间,兼任宁波远大成立科技股份有限公司董事

本次发行前,陈军直接持有公司1.08%的股份,同时为宁波创匠的有限合伙人,持有宁波创匠33.33%的股份。

目前,利安科技的第一大客户为罗技集团全球知名云周边设备供应商,已在瑞士证券交易所以及纳斯达克全球市场公开上市。

作为利安科技的连年“榜一大哥”,罗技集团与其合作时间已超10年。2021年至2023年,利安科技对罗技集团的出售的收益分别为3.28亿元、3.17亿元、2.85亿元,分别占当期营业收入的70.10%、64.50%、60.60%。而2018年曾达91.2%。

对此,招股书中风险提示称,发行人对罗技集团的供应链形成了深度参与,双方的长期合作及业务往来均较为稳定。但根据双方合同的约定,罗技集团可以在无需对发行人进行赔偿的情况下终止与发行人的合作。因此,存在合作稳定性的风险,以及进而导致的订单减少、业绩下滑的风险。

或是基于下游消费电子终端销量疲软,与高度依赖的大客户销售收入逐渐减少,利安科技近年来还拓展玩具日用品等其他板块的业务。2020年,该公司玩具日用品类产品销售收入同比激增9127.88%。这也带动该公司当期营收同比增长85.74%。知名玩具品牌SpinMaster也在利安科技前五大客户之列。

除上述企业之外,目前,利安科技还与海康集团、物产中大集团、普瑞均胜、敏实集团、微策生物、艾康生物等知名汽车、医药行业客户保持稳定合作关系,经营范围已涉及智能机器人、生物化工产品、工业机器人制造、人工智能硬件、物联网设备、玻璃纤维制品。

利安科技表示,将借助此次上市契机,加大科技研发投入,增强自主创新能力,朝着成为国内一流、世界知名的精密制造企业目标迈进。

互联网新闻信息服务许可证:3312017004 信息网络传播视听节目许可证:1104076

时隔5个月,宁波企业再度敲响深交所钟声6月7日,宁波利安科技股份有限公司(证券简称利安科技)在创业板成功上市。

利安科技发行价为28.3元/股,发行市盈率为22.4倍。上市首日,利安科技以100.18元/股开盘,盘中大涨触发两次临停,最高涨至180元/股。

利安科技位于宁波奉化,是一家“模塑一体化”的国家级专精特新“小巨人”企业。该公司成立于2006年,主要从事注塑产品以及精密注塑模具的研发、生产和销售。

招股书介绍,该公司依托以精密注塑模具开发为核心,精密注塑成型技术及高分子材料制备及应用技术为主导的产业体系,开发的高韧性无卤阻燃材料、耐酸碱腐蚀的高分子复合材料等高分子材料,在各自应用场景下有着独特优势。

目前,该公司产品广泛应用于消费电子、玩具日用品、汽车配件和医疗器械等领域,客户主要为国内外知名企业及上市公司,如罗技集团、海康集团、SpinMaster、物产中大、普瑞均胜、敏实集团、微策生物、艾康生物等。

发行公告显示,该公司此次成功发行1406万股,每股定价28.30元,占发行后公司总股本的25%,募资净额3.32亿元。

本次募集资金主要用于滨海项目、消费电子注塑件扩产项目、补充流动资金。其中,滨海项目包括玩具日用品类产品精密注塑件扩产项目、汽车配件类产品精密注塑件扩产项目、医疗器械类产品精密注塑件扩产项目和研发中心建设项目。

利安科技表示,通过本次募资,公司除可以突破现有产能瓶颈外,还可以提高自动化及智能制造水平。募投达产后,新增产能7830吨注塑件、920个模具。

公开资料显示,该公司营收从2021年的4.64亿元增至2023年的4.68亿元。其中,注塑产品是核心业务,占比超90%。

从产品分类看,消费电子类产品长年来是利安科技的主要营收来源,占比在70%以上,主要产品是鼠标注塑产品、摄像头注塑产品。

2024年一季度,得益于下游客户的需求有所增加,该公司营业收入1.13亿元,较上年同期增长10.87%;归母净利润同比增长1.01%至1795.4万元,扣非后归母净利润同比增长5.24%至1609.52万元。

根据公司预测,2024年上半年,营业收入变动比例为5.55%至16.66%,归母净利润变动幅度为0.61%至11.20%,业绩增速有望进一步提升。

利安科技的前身为宁波利安电子有限公司,由韩国籍李振荣和中国籍宋靓于2006年共同设立,双方持股比例分别为70%、30%。

据第二轮问询回复显示,2011年11月,经利安有限董事会作出决议,根据李士峰、宋靓离婚时双方签订的《离婚协议》就婚姻财产分割,以无实际支付股权转让对价支付形式,宋靓将其持有的利安有限66.67%的股权对应注册资本50万美元转让给李士峰。

目前,利安科技实际控制人为李士峰、邱翌夫妇。本次上市前,利安科技的控股股东为浙江铪比智能科技有限公司(以下简称铪比智能),持股73.97%;李士峰、邱翌各持股8.03%。

同时,李士峰持有铪比智能51%的股权,邱翌持有铪比智能49%的股权。此外,邱翌通过控制宁波创匠,进而控制利安科技0.92%的股份。综上,李士峰、邱翌夫妇直接和间接合计控制利安科技90.95%的股份。

目前,李士峰为利安科技董事长,邱翌为该公司董事兼总经理。其中,李士峰曾任原奉化市(2016年撤销县级奉化市,设立宁波市奉化区)经济开发区招商投资中心副主任;邱翌曾为浙江卫视新闻部制片人、宁波广播电视集团主持人。

值得关注的是,虽然李士峰和邱翌此前并没有太多的从商经验,但在吸引外部投资上却颇为在行

2020年8月,利安科技第一次增资暨股份转让,公司股本由3900万元增至4176万元,新增部分由宁波创匠、陈荣平等11位投资人认购,转让价格15.38元/股,对应投前估值为6亿元;

2021年12月,利安科技再次增资,公司股本由4176万元增至4217.76万元,旗山中智以货币资金认缴新增股本41.76万元,转让价格为35.92元/股,对应投前估值为15亿元,折算对应24.94倍市盈率;

另据招股书显示,2023年8月加入利安科技的董秘陈军也是“身经百战”的资本“老兵”

历任宁波鲍斯能源装备股份有限公司(证券简称鲍斯股份)董事、董事会秘书、副总经理、董事长助理职务;

就职于鲍斯股份期间,兼任宁波远大成立科技股份有限公司董事

本次发行前,陈军直接持有公司1.08%的股份,同时为宁波创匠的有限合伙人,持有宁波创匠33.33%的股份。

目前,利安科技的第一大客户为罗技集团全球知名云周边设备供应商,已在瑞士证券交易所以及纳斯达克全球市场公开上市。

作为利安科技的连年“榜一大哥”,罗技集团与其合作时间已超10年。2021年至2023年,利安科技对罗技集团的销售收入分别是3.28亿元、3.17亿元、2.85亿元,分别占当期营业收入的70.10%、64.50%、60.60%。而2018年曾达91.2%。

对此,招股书中风险提示称,发行人对罗技集团的供应链形成了深度参与,双方的长期合作及业务往来均较为稳定。但根据双方合同的约定,罗技集团可以在无需对发行人进行赔偿的情况下终止和发行人的合作。因此,存在合作稳定性的风险,以及进而导致的订单减少、业绩下滑的风险。

或是基于下游消费电子终端销量疲软,与高度依赖的大客户出售的收益慢慢地减少,利安科技近年来还拓展玩具日用品等其他板块的业务。2020年,该公司玩具日用品类产品营销售卖收入同比激增9127.88%。这也带动该公司当期营收同比增长85.74%。知名玩具品牌SpinMaster也在利安科技前五大客户之列。

除上述企业之外,目前,利安科技还与海康集团、物产中大集团、普瑞均胜、敏实集团、微策生物、艾康生物等知名汽车、医药行业客户保持稳定合作伙伴关系,营业范围已涉及智能机器人、生物化工产品、工业机器人制造、人工智能硬件、物联网设备、玻璃纤维制品。

利安科技表示,将借助此次上市契机,加大科学技术研发投入,增强自主创造新兴事物的能力,朝着成为国内一流、世界知名的精密制造企业目标迈进。